Last Updated on 2026年2月11日 by 渋田貴正

みなし譲渡所得課税とは、実際には売却していなくても、「時価で譲渡したものとみなして」譲渡所得税を課す制度です。根拠は所得税法第59条などにあります。

| 所得税法 (贈与等の場合の譲渡所得等の特例) 第59条 次に掲げる事由により居住者の有する山林(事業所得の基因となるものを除く。)又は譲渡所得の基因となる資産の移転があつた場合には、その者の山林所得の金額、譲渡所得の金額又は雑所得の金額の計算については、その事由が生じた時に、その時における価額に相当する金額により、これらの資産の譲渡があつたものとみなす。 一 贈与(法人に対するものに限る。)又は相続(限定承認に係るものに限る。)若しくは遺贈(法人に対するもの及び個人に対する包括遺贈のうち限定承認に係るものに限る。) 二 著しく低い価額の対価として政令で定める額による譲渡(法人に対するものに限る。) |

たとえば、土地を法人に無償で贈与した場合を考えてみましょう。金銭を受け取っていないため、一般的な感覚では「売却益はない」と考えがちです。しかし税法上は、その土地を「時価で売却したもの」とみなします。取得費との差額、すなわち含み益に対して譲渡所得税が課税されます。

つまり、

・現金を受け取っていない

・売買契約をしていない

・家族間の取引である

といった事情は、必ずしも譲渡所得の課税を免れる理由にはなりません。

なぜ「譲渡していない」のに課税されるのか

例えば、時価1億円、取得費2,000万円の土地を保有しているケースを考えてみましょう。この土地には8,000万円の含み益(まだ実現していない利益)がある状態です。

もしこの土地を第三者に売却すれば、当然ながら8,000万円に対して譲渡所得税が課税されます。しかし、これを家族や自分が経営する法人に無償で贈与したり、極めて低い価格で移転したりした場合に課税されないとしたらどうなるでしょうか。形式上は「売っていない」ため所得税はかからず、しかも資産の所有者は変わっています。結果として、本来売却すれば課税されるはずだった8,000万円の含み益が、そのまま課税されない状態で移転してしまうことになります。

このような取り扱いを認めてしまうと、含み益のある資産をあえて売却せず、贈与や低額譲渡という形で移転させることで、実質的に課税を回避し続けることが可能になってしまいます。

そこで税法は、一定の場合には「実際に売却していなくても、時価で売却したものとみなす」というルールを設けています。これがみなし譲渡所得課税の基本的な考え方です。つまり、みなし譲渡とは「お金を受け取ったかどうか」ではなく、「含み益が外部に移転したかどうか」に着目した制度なのです。

みなし譲渡所得課税が発生する場面のまとめ

みなし譲渡所得課税は、次のような場面で問題になります。

【相続・遺贈関係におけるみなし譲渡所得課税】

| 発生する場面 | 概要・実務上のポイント |

|---|---|

| 限定承認 | 限定承認では被相続人の財産をすべて時価で譲渡したものとみなします。その結果、被相続人に譲渡所得が発生したものとして相続人が準確定申告を行います。相続税とは別に所得税が発生し、納税資金の確保が必要となります。相続税だけを想定すると資金不足に陥る危険があります。 |

| 包括遺贈 | 相続人以外の者や法人に包括的に財産が移転する場合、一定の場合にみなし譲渡が問題となります。課税関係の整理が必要です。 |

| 負担付遺贈 | 債務の引受け等を条件とする遺贈では、負担部分が対価とみなされ、譲渡所得が生じる可能性があります。 |

| 相続人以外への遺贈 | 法人や第三者への特定遺贈では、被相続人に時価譲渡があったものと扱われることがあります。 |

| 相続人不存在の場合の法人等への帰属 | 相続人が存在せず、残余財産が法人等に帰属する場合、被相続人にみなし譲渡が生じるケースがあります。 |

【法人との取引におけるみなし譲渡所得課税】

| 項目 | 概要・実務上のポイント |

|---|---|

| 法人への贈与 | 個人が法人に無償で資産を移転した場合、原則として時価で譲渡したものとみなされます。個人側に譲渡所得が発生します。 |

| 法人への低額譲渡 | 時価より著しく低い価額で法人に譲渡した場合、原則として時価課税となります。売主と法人側で評価額が異なる場合があり、所得税と法人税の両面調整が必要です。 |

| 法人への遺贈 | 法人に財産を遺贈した場合、被相続人に時価譲渡があったものとみなされることがあります。 |

| 現物出資 | 法人設立や増資の際に資産を出資する場合、原則として時価で譲渡したものと扱われます。 |

| 自己株式取得 | 会社が自己株式を取得する際は、みなし配当とみなし譲渡の双方が問題になります。株価算定や株主区分により課税関係が大きく変わります。 |

【低額譲渡・負担付行為におけるみなし譲渡所得課税】

| 項目 | 概要・実務上のポイント |

|---|---|

| 時価の2分の1未満の譲渡 | 時価の2分の1未満で譲渡した場合、原則として時価で譲渡したものとみなされます。実際の受取額ではなく時価が基準となります。 |

| 負担付贈与 | 債務引受けなどを伴う贈与では、負担部分が対価とみなされ、その範囲で譲渡所得が発生します。贈与であっても所得税が生じる場合があります。 |

| 債務免除と資産移転 | 債務免除と引き換えに資産を移転する場合、実質的に譲渡と判定されることがあります。 |

| 代物弁済 | 債務の弁済として資産を引き渡す場合、譲渡とみなされ、含み益に課税されます。 |

【不動産・権利関係におけるみなし譲渡所得課税】

| 項目 | 概要・実務上のポイント |

|---|---|

| 借地権の設定 | 高額の権利金を受領するなど一定の場合、譲渡とみなされることがあります。 |

| 権利金の受領 | 土地の貸付けに伴う多額の権利金は、譲渡所得として扱われる場合があります。 |

| 立退料 | 借家人・借地人が受け取る立退料は、一定の場合に譲渡所得となります。 |

| 地役権設定 | 地役権設定の対価が譲渡所得に該当することがあります。 |

| 漁業権・空中権等の消滅補償 | 権利消滅の補償金が譲渡所得と判定される場合があります。 |

【株式関係におけるみなし譲渡所得課税】

| 項目 | 概要・実務上のポイント |

|---|---|

| 非上場株式の低額譲渡 | 株価算定方法により時価との差額がみなし譲渡となることがあります。評価方式の選択が重要です。 |

| 中心的株主の株式移転 | 株主区分により評価方法が変わり、課税額が大きく変動します。 |

| 自己株式取得に伴うみなし配当とみなし譲渡 | 自己株式取得では、配当課税と譲渡所得課税が同時に問題となる複雑な論点です。 |

このように、相続・法人取引・不動産・株式など、分野横断的に発生します。

みなし譲渡所得課税についての最大のリスクは「存在を知らないこと」です。相続税や法人税の相談はしているのに、譲渡所得税の検討が抜けているケースは珍しくありません。

例えば、次のような場面でみなし譲渡所得課税が問題になります。

- 限定承認を選択した

- 土地や建物を法人に無償で渡した

- 自分の会社に安い金額で不動産を売った

- 家族に時価よりかなり安く不動産を売った

- 住宅ローン付きの不動産を子どもに贈与した

- 借金の代わりに土地を引き渡した(代物弁済)

- 会社設立時に土地や株式を現物出資した

- 会社が自分の株式を買い取った(自己株式取得)

- 借地権を設定して高額な権利金を受け取った

- 立退料を受け取って退去した

- 地役権を設定して対価を受け取った

- 非上場株式を親族や法人に安く譲渡した

- 離婚に伴い不動産を移転した

- 共有持分を放棄した

- 債務免除と引き換えに資産を移転した

- 法人に遺贈した

- 相続人以外に不動産を遺贈した

みなし譲渡は事後対応が難しい制度です。資産移転を行う前に、

・時価はいくらか

・取得費はいくらか

・譲渡所得は発生するか

・納税資金は確保できるか

を必ず検討する必要があります。

みなし譲渡所得課税は、相続・贈与・法人取引・株式移転など、幅広い場面で発生します。売却していないから安心、家族間だから安全、法人に移せば問題ない、という考えは危険です。特に限定承認や法人への資産移転は、事前の税務シミュレーションが不可欠です。

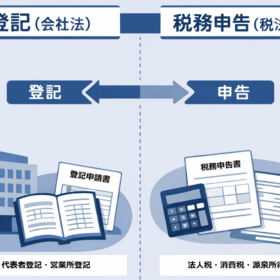

当事務所では、税理士・司法書士の両面から、相続・法人取引・株式移転を一体的に設計しております。みなし譲渡が関係しそうな場面では、実行前に必ずご相談ください。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。

時課税-280x280.png)