Last Updated on 2026年2月12日 by 渋田貴正

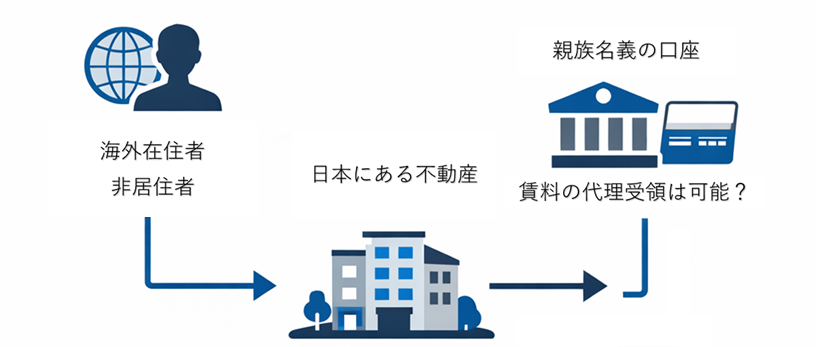

海外在住の方からよくあるご相談が、「日本に銀行口座がありません。日本で不動産賃貸したいのですが、受取口座はどうすればよいですか?」といったものや「親の口座で家賃や民泊収入を受け取っても問題ありませんか?」といったものです。結論から申し上げると、代金の代理受領自体は可能です。お金の受取を第三者に委任することは認められています。違法ということはありません。

ただし、税務上は「お金がどこに入ったか」よりも「誰の所得か」が重要です。ここを誤解すると、後から修正するのが非常に大変になります。

例えば、カナダ在住のカナダ国籍のAさんが日本のマンションを所有し、月10万円の賃料を得ているとします。日本口座がないため、配偶者の母親の口座に振り込んでもらっています。この場合、課税されるのは母親でしょうか。答えは原則としてAさんです。不動産所得とは、不動産を貸して得る所得をいいます。所有者がAさんであれば、所得の帰属もAさんです。税法には「実質所得者課税の原則」という考え方があります。形式ではなく実質で判断するという原則です。入金を受けた口座の名義ではなく、収益を得る権利を持つ人が納税義務者になります。入金を受けた者の売上になるのであれば、回収代行会社などは大変なことになってしまいます。

非居住者でも日本で不動産賃料は課税対象で確定申告が必要

海外在住者は税法上「非居住者」とされることが多いです。非居住者とは、日本に住所や1年以上の居所がない人をいいます。非居住者であっても、日本国内の不動産から得る賃料は「国内源泉所得」となり、日本で課税されますので、原則として確定申告が必要です。これは国籍を問いません。ここでよくある誤解が、「日本に口座がないから申告しなくてよい」というものです。これは誤りです。所得が発生していれば、申告義務は消えません。

さらに、法人がテナント(物件の借主)の場合には源泉徴収が関係します。例えば法人の社宅として所有しているマンションや戸建てを貸している場合や、オフィスとして持ちビルを貸している場合です。源泉徴収とは、支払う側が税金を天引きして国に納める制度です。非居住者に対する不動産賃料は、原則20.42%の源泉徴収が必要です。ただし、個人が居住用として借りている場合など一定の例外もあります。契約内容の確認が不可欠です。

更に注意すべきポイントは、海外在住の人が不動産所有者で源泉徴収を受けていたとしても日本で確定申告が必要であるという点です。非居住者であっても不動産所得は総合課税の対象であり、最終的には確定申告で所得と税額を計算し、源泉徴収税額があれば精算します。

所有者とは別口座に賃料を入金した場合は必ず分別管理を行う

親が単に預かるだけなら問題は限定的です。しかし、所有者本人の同意のもと親が賃料を自由に使っている場合はどうでしょうか。その場合、海外在住者から親への贈与と認定される可能性があります。贈与とは、財産を無償で与えることです。年間110万円を超えると贈与税の課税対象になります。

親族口座を利用する場合は、管理委任契約書を作成し、あくまで預かりであることを明確にしておくことが望ましいです。定期的に本人へ送金する流れを作り、資金の性質をはっきりさせます。通帳の動きと契約内容が一致していることが重要です。

| 状況 | 所得の帰属 | 税務上の注意 |

|---|---|---|

| 親が管理のみ | 海外在住者 | 確定申告が必要 |

| 親が自由に使用 | 海外在住者+贈与の可能性 | 贈与税リスク |

| 不動産所有権自体を代理受領者へ移転 | 親 | 贈与税・登録免許税等が発生 |

賃料の代理受領を行う場合の相続発生時の注意点

代理受領している親が先に亡くなった場合も注意が必要です。親の口座に残っている預かり金は、本来は海外在住者の財産です。しかし、管理契約や資金の区分が不明確だと、親の相続財産と誤認される可能性があります。そうなると相続税の課税対象に含まれるリスクがあります。相続人間で争いになることもあります。

逆に、海外在住者が亡くなった場合はどうでしょうか。その時点で未回収の賃料債権は相続財産に含まれます。どの時点までが被相続人の所得で、どこからが相続人の所得になるのかも整理が必要です。税務と相続は切り離せません。

このリスクを避けるためには、次のような実務対応が有効です。

| 対策 | 目的 | なぜ重要か |

|---|---|---|

| 管理委任契約を作成 | 資金の帰属を明確化 | 「預かり金」であることを法的に説明できる。相続財産との混同を防ぐ。 |

| 専用口座を使用 | 生活資金と分離 | 資金混在は相続時に最も疑われやすい。区分管理が防御になる。 |

| 定期的な精算 | 残高の膨張防止 | 長期間滞留すると贈与や名義預金と誤認されやすい。 |

| 会計記録を保存 | 資金の流れを可視化 | 税務調査・相続手続で説明資料として機能する。 |

では逆に、海外在住者が亡くなった場合はどうでしょうか。

その時点で未回収の賃料債権は相続財産に含まれます。債権とは、将来お金を受け取る権利のことです。例えば、月末締め翌月払いの賃料であれば、死亡日までに発生している分は被相続人の財産です。死亡日以後の期間に対応する賃料は相続人の所得になります。ここを区分しないと、所得税と相続税の両方で誤りが生じます。

この点の実務対応としては、

・死亡日基準で未収賃料を確定させる

・賃貸借契約書を確認する

・敷金の帰属も整理する

・確定申告と準確定申告(死亡した人の最後の申告)を区別する

といった手順が必要です。

さらに、相続人が複数いる場合は、賃料債権も遺産分割の対象になります。相続開始後の賃料収入を誰が受け取るのかも整理しておく必要があります。不動産を誰が取得するのかによって、その後の賃料の帰属も変わります。登記の名義変更が遅れると、税務処理との不整合が生じることもあります。

つまり、代理受領は可能だけど資金の帰属を明確にしないと相続時に問題化するという構造です。

海外在住者の不動産収益は、税務だけでなく相続設計まで見据えて管理する必要があります。口座の問題は小さな事務処理に見えますが、実は将来の相続税や争族リスクに直結します。

最初に正しい仕組みを作っておけば、後から慌てることはありません。税務と登記、そして相続を一体で整理できる専門家に相談することが、結局は一番の近道です。

日本に口座がなくても代理受領は可能です。しかし、確定申告と相続時の整理を怠ると、後から大きな問題になります。最初に正しく設計すれば、海外と日本をまたぐ不動産収益も安心して管理できます。税務と登記の両面から整理できる専門家に相談することが、結局は一番の近道です。海外在住者の不動産収入について不安があれば、ぜひ当事務所にご相談ください。安心できる形を一緒に設計いたします。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。

時課税-280x280.png)