Last Updated on 2025年12月28日 by 渋田貴正

亡くなった人がどの金融機関や証券会社に口座を持っていたのか分からない。相続のご相談を受けていると、最初に必ず出てくる悩みです。通帳が見当たらない。キャッシュカードもない。ネット銀行や証券口座を使っていた気がするが確証がない。この状態で相続手続きを進めるのは、正直かなり不安になります。相続税の申告や不動産の名義変更を控えている場合は、なおさらです。

実際の相談事例でも、「父は生前あまりお金の話をしなかった」「母はネット証券を使っていた気がするがIDもパスワードも分からない」といったケースは珍しくありません。こうした場合、亡くなった人がどの金融機関に口座を持っていたかを調査できるのか、という点が重要なテーマになります。

以前であれば、通帳や証券会社からの郵送物を手がかりに、ある程度の見当をつけることができました。しかし最近では、通帳を発行しない金融機関や、スマートフォンだけで完結するネット銀行・ネット証券が増えています。紙の通帳が存在しない以上、遺されたご家族が口座の存在に気づけないケースも少なくありません。

通帳が見当たらない。キャッシュカードもない。生前にスマートフォンで資産管理をしていたようだが、どの金融機関を使っていたのか分からない。このような状況で相続が始まると、「そもそも何を調べればよいのか分からない」という段階で立ち止まってしまうことになります。

結論から言うと、一定の範囲で調査は可能です。ただし、万能な「一括検索制度」があるわけではありません。ここを誤解していると、相続手続が止まったり、後から思わぬ税務リスクが生じたりします。

亡くなった人の口座調査が必要になる理由

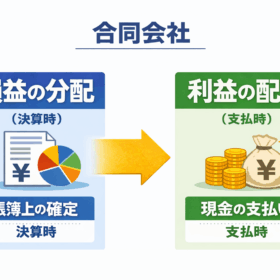

相続において口座調査が重要なのは、単にお金を見つけるためではありません。相続税の申告や、不動産登記を含めた相続手続全体の正確性に直結するからです。相続税は、亡くなった時点で保有していた財産を基準に計算します。預金や有価証券を漏らしたまま申告すると、過少申告として税務署から指摘されるリスクがあります。

また、相続人間で遺産分割協議を行う場合も、財産の全体像が見えないと話し合いが成立しません。「あとから口座が見つかった」という事態は、感情的な対立を生みやすく、最悪の場合、協議のやり直しになります。

亡くなった人の口座を一括して確認できるシステムはない

現在の日本の制度では、亡くなった人が利用していた金融機関を一括で調べられる公的な仕組みがないのが現状です。原則として、相続人や代理人が、金融機関ごとに個別に照会を行います。これが実務の現実です。

照会の際には、亡くなった事実を証明する戸籍謄本や、相続人であることを示す書類が必要になります。金融機関によっては、相続関係説明図や本人確認書類の提出も求められます。

以下は、一般的な調査対象の整理です。

| 調査対象 | 調査方法の概要 | 注意点 |

|---|---|---|

| 店舗のある銀行・信用金庫 | 各金融機関へ相続人名義で照会 | 支店名が不明だと時間がかかる |

| ゆうちょ銀行 | 専用の相続照会制度あり | 全国一括ではなく、調査に期間あり |

| 証券会社 | 証券保管振替機構等を利用 | 口座の有無のみ判明する場合あり |

| ネット専業銀行 | 会社名を特定して個別照会 | 紙の手がかりが残りにくい |

ここで重要なのは、「調査できる=必ず見つかる」ではない点です。金融機関側は、相続人からの正式な照会があって初めて情報を開示します。また、どの金融機関に照会すべきかの目星がついていないと、調査は空振りに終わります。

証券口座の調査は特に注意が必要

証券口座については、銀行預金よりも一段ハードルが上がります。なぜなら、証券会社は数が多く、ネット専業も含めると把握が難しいからです。一定の場合には、証券保管振替機構を通じて、口座の有無を確認する手続が使えることもあります。ただし、分かるのは「どこに口座があるか」までで、残高や取引内容までは別途手続が必要になります。

実務上よくあるのが、「株は少しだけだから申告しなくていいと思った」という判断です。これは非常に危険です。少額であっても、亡くなった時点で保有していた有価証券は相続財産に含まれます。税務署は、証券会社から提出される支払調書などを通じて情報を把握しています。いわば、見られていないと思っているのは相続人だけ、という状態になりがちです。

口座調査は、単独で完結する話ではありません。不動産の相続登記や相続税申告と密接に結びついています。たとえば、相続登記を急いで終わらせた後に多額の預金が見つかると、遺産分割協議の前提が崩れます。逆に、税務を意識せずに調査を省略すると、後日の修正申告や加算税のリスクが生じます。

もっとも、実務の現場では、すべての金融機関や証券会社に総当たりで照会を行うような調査は、時間的にも現実的にも難しいのが実情です。相続は「可能性のあるところを片っ端から当たる作業」ではなく、被相続人の生活状況や取引履歴を手がかりに、合理的に範囲を絞って進める必要があります。

だからこそ重要になるのが、生前の備えです。被相続人としては終活の一環として、利用している銀行や証券会社を簡単にメモしておくだけでも、相続手続の負担は大きく変わります。通帳や証券会社の通知書を一か所にまとめておく、口座一覧を作っておくといった小さな準備が、残されたご家族を守る実務的な対策になります。ただし、そのようなものがない場合は、残された相続人が何とかして調査する必要があります。最低でも利用している金融機関や証券会社の名称が分かれば調査の入り口になります。

相続が発生してからできることには限界があります。調査にも手順と優先順位があり、税務や登記との関係を見誤ると、後から修正や追加対応が必要になることもあります。当事務所では、相続発生後の調査だけでなく、生前対策を含めた全体設計の視点からサポートを行っています。相続について少しでも不安がある方は、早めに専門家へ相談することが、結果的にいちばん確実な近道になります。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。