Last Updated on 2025年11月5日 by 渋田貴正

相続税は「超過累進税率」により、財産が多いほど税率が高くなります。そのため、相続財産の「評価額」を低く抑えることが基本的な節税手段です。

たとえば、現金8,000万円をそのまま相続すると評価額は8,000万円ですが、同額でマンションを購入すれば、相続税評価額はおおむね時価の7割前後、つまり約5,600万円程度とされます。

この2,400万円の差が課税対象から除かれる形になり、相続税を軽減できるのです。

タワーマンション節税の仕組み

タワーマンションは、階数や眺望によって市場価格に大きな差があります。

しかし、従来の評価制度では階層差や建物の高さが反映されず、同じ建物であればどの階でもほぼ同じ評価額が算出されていました。その結果、次のような現象が生じていました。

| 住戸 | 市場価格 | 相続税評価額(旧方式) | 乖離率 |

| 3階(低層) | 7,000万円 | 約5,000万円 | 約70% |

| 40階(高層) | 1億2,000万円 | 約5,000万円 | 約42% |

このように、高層階ほど「時価に対して低く評価される」ため、資産家が高層階を購入することで現金で保有している場合に比べて相続税評価額を低くすることができ、相続税を大幅に圧縮できるという構図でした。

実際、同一マンション内でも階層によって1億円以上の価格差がある事例もあり、「タワマン節税」は節税策として全国的に注目されるようになりました。しかし、こうした手法は「実態を反映していない評価」として問題視され、2024年から評価方法の見直しが行われました。

タワーマンション評価方法の改正(2024年1月1日以後適用)

タワーマンションの評価方法の改正の目的は、市場価額と相続税評価額の乖離を縮小することです。

改正の影響を受けるのはどんな人?

2024年の改正による影響を受けるのは、いわゆる「タワーマンション」と呼ばれる高層マンションの区分所有者です。国土交通省の定義によれば、タワーマンションとは「おおむね20階以上の建物」を指します。

したがって、次のような条件に当てはまる方は、今回の評価方法の見直しの対象となる可能性があります。

| 該当する人 | 内容 |

| 都市部の高層マンション(20階以上)の一室を所有している人 | 築浅で上層階ほど評価額が上がりやすい |

| 築5年以内・30階以上の高層階を購入した人 | 改正の影響が特に大きい |

| 相続・贈与を予定しているタワマン所有者 | 相続税評価が上昇する可能性がある |

| 旧来の節税目的でタワマンを購入した人 | 過去より節税効果が小さくなる傾向 |

一方で、築20年以上の中古マンションや10階前後の中層マンションの場合、

今回の改正による影響は比較的軽微です。

つまり、「すべてのマンションが対象」ではなく、高さ・築年数・階層の3要素がポイントになります。

また、都心部(東京・横浜・大阪など)で近年建設された「タワーマンションブランド物件」ほど、

市場価格と評価額の乖離が大きかったため、今回の改正で最も影響を受ける層といえます。

改正前の評価方法

| 区分 | 内容 |

| 建物評価 | 固定資産税評価額 × 1.0 |

| 土地評価 | 敷地全体の面積 × 共有持分 × 路線価等 |

階数・築年数などの特徴は考慮されず、一律の算定式でした。

改正後の評価方法

改正後は、次のように「区分所有補正率」を導入し、築年数や所在階を反映します。

改正後評価額=従前の評価額 × 区分所有補正率

| 要素 | 内容 | 評価への影響 |

| 築年数(A) | 経過年数 × −0.033 | 築浅ほど評価上昇 |

| 総階数(B) | (総階数÷33)×0.239 | 高層建物ほど評価上昇 |

| 所在階(C) | 所在階 × 0.018 | 上層階ほど評価上昇 |

| 敷地持分比率(D) | (敷地利用権+専有面積)×−1.195 | 持分が狭いほど評価上昇 |

改正後の具体的な計算例

| 項目 | 内容 |

| 市場価額 | 1億2,000万円 |

| 従来の評価額 | 4,800万円 |

| 築年数 | 5年 |

| 総階数 | 45階 |

| 所在階 | 38階 |

| 敷地利用権+専有面積 | 120㎡(敷地60㎡+専有60㎡) |

- A:5 × −0.033=−0.165

- B:(45÷33)×0.239=0.326

- C:38 × 0.018=0.684

- D:120 × −1.195=−1.434

- 評価乖離率:A+B+C+D+3.220=2.631

- 評価水準:1 ÷ 2.631=0.380(0.6未満)

- 区分所有補正率:2.631 × 0.6=1.578

結果として、改正後評価額=4,800万円 × 1.578=約7,574万円

従来と比べて約2,800万円(+57%)の増加となり、築浅・高層階ほど評価額が上昇する傾向が顕著です。

築浅物件と築古物件の評価比較

改正制度では、築年数が古いマンションほど補正率の上昇幅が小さくなります。

つまり、築浅タワーマンションは評価額が上がりやすく、一方で築古マンションは従来との差があまり生じません。

| 区分 | 築年数 | 所在階 | 改正前評価額 | 改正後評価額 | 増加率 |

| 築3年・高層階 | 3年 | 40階 | 5,000万円 | 約7,800万円 | +56% |

| 築10年・中層階 | 10年 | 20階 | 5,000万円 | 約6,000万円 | +20% |

| 築20年・低層階 | 20年 | 5階 | 5,000万円 | 約5,100万円 | +2% |

このように、築浅・高層物件ほど改正の影響を強く受ける一方、

築古物件は評価額の変動が少なく、相続対策として依然有利なケースもあります。

今後は「築年数」と「階層」を見極めた物件選定が重要です。

タワーマンション評価方法の改正後の相続対策

今回の改正により、タワーマンションの評価は市場価格に近づきましたが、現金より不動産の方が依然として相続税評価額が低く算出される傾向にあります。

したがって、タワーマンションを利用した相続対策は「完全に無効化された」わけではありません。

特に、以下のような工夫を組み合わせることで、依然として効果的な対策が可能です。

| 対策手法 | 内容 | 期待できる効果 |

| 不動産+生命保険 | 不動産で評価を下げつつ、保険金で納税資金を確保 | 税負担の平準化 |

| 資産管理会社設立 | 家族会社で資産を分散管理 | 評価の分散・承継の円滑化 |

| 贈与・信託活用 | 家族信託や非課税枠贈与で早期承継を実現 | トラブル防止 |

| 築古・地方物件の活用 | 評価が上がりにくい物件を組み合わせる | 節税効果の維持 |

節税策は単に「評価を下げる」ことではなく、「納税資金の確保」や「承継後の管理体制」も含めた総合設計が求められます。

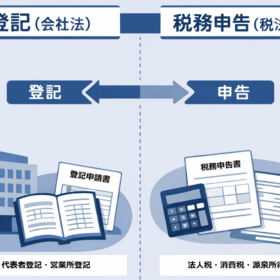

タワーマンションを含む不動産を活用した相続対策は、税務と登記の両面から一貫して対応できる専門家への相談が不可欠です。

当事務所では、最新の評価制度に基づく相続税試算、不動産登記、生前贈与や法人設立などを総合的にサポートしています。築浅・築古を問わず、最適な相続スキームを提案いたしますので、ぜひご相談ください。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。

時課税-280x280.png)