Last Updated on 2025年10月27日 by 渋田貴正

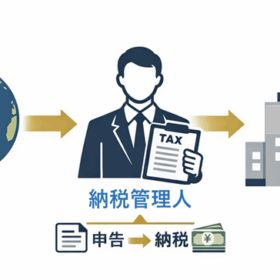

「財産債務調書」は、所得税の確定申告を行う人のうち、一定以上の資産を保有している方に義務づけられた制度です。国税庁の確定申告書作成コーナーを使っていると、途中で「財産債務調書を提出しますか?」という項目が表示されるので、その存在だけでも知っている人も多いかもしれません。

「財産債務調書」税務署が富裕層の資産を適切に把握し、申告漏れや国外資産の隠匿を防ぐことを目的としています。

この記事では、提出の対象者・内容・提出しない場合のペナルティを中心に解説します。

財産債務調書の提出が必要な人

財産債務調書の提出義務は、次の両方の条件をいずれも満たす方です。

| 要件 | 内容 |

| 所得要件 | 総所得金額および山林所得金額の合計が2,000万円を超える |

| 資産要件 | その年12月31日時点で、 1)3億円以上の財産 または 2)1億円以上の「国外転出特例対象財産」 を保有している |

国外転出特例対象財産とは、所得税法第60条の2に定める有価証券や信用取引、デリバティブ取引などを指します。

国内財産・国外財産の合計額で判断され、非居住者であっても上記の条件に該当すれば財産債務調書の提出義務があります。

次の項目に1つでも該当する方は、提出を検討した方がよいでしょう。

- 年間所得が2,000万円を超えている

- 総資産が3億円を超えている

- 海外証券や国外不動産を保有している

- 国外財産調書の対象でもある

資産の評価や為替換算は複雑なため、税理士に相談して正確に判定することをおすすめします。

財産債務調書と国外財産調書との違い

似た制度に「国外財産調書」があります。両者を混同しがちですが、以下のような違いがあります。

| 財産債務調書 | 国外財産調書 | |

| 提出対象 | 国内外の財産3億円以上、または国外転出特例対象財産1億円以上 | 国外財産5,000万円超 |

| 対象範囲 | 国内・国外の財産と債務すべて | 国外財産のみ |

| 提出期限 | 翌年3月15日(確定申告期限と同日) | 同左 |

国外財産調書を出していても、上記の要件に該当すれば財産債務調書も別途提出が必要です。

財産債務調書に記載する内容

12月31日時点で保有する財産と債務を、「種類別」「用途別」「所在別」に整理して記載します。主な項目は次の通りです。

- 財産の種類(預金・株式・不動産など)

- 数量および評価額

- 所在地(国内・国外)

- 債務の金額(借入金など)

- 一般用・事業用の区分

財産の評価は、原則として12月31日時点の時価で算出します。海外財産の場合は、その日の外国為替レートで円換算します。

財産債務調書を提出しない場合のペナルティ

ここは多くの方が気にする部分かもしれません。

結論から言えば、正確に所得税や相続税の申告をしている場合、財産債務調書を出さなかったことで直接の罰金が発生することはありません。

財産債務調書制度には、「提出しなかったこと自体に対する罰則」は設けられていません。

代わりに、「将来的に申告漏れが発覚した場合」に加算税が軽減または加重されるという形で間接的に作用します。

| 状況 | 加算税の扱い | 実際の影響 |

| 正確に申告しており漏れがない | 加算税なし(実害なし) | 提出していなくても問題なし |

| 財産債務調書を期限内提出・正しく記載していたが、税務調査等で追加納付 | 過少申告加算税が5%軽減 | 自主的開示として評価される |

| 未提出・記載漏れがある状態で税務調査等で追加納付 | 過少申告加算税が5%加重 | 実質的なペナルティ発生 |

加算税の対象となるのは以下の税目です。贈与税は対象外です。

| 税目 | 財産債務調書との関連 | 軽減・加重措置の適用 |

|---|---|---|

| 所得税 | 年末時点の財産・債務に関する申告 | ○ 適用あり |

| 相続税 | 被相続人の財産情報が関係 | ○ 適用あり(ただし加重措置は除外) |

| 贈与税 | 財産債務調書制度の対象外 | ✕ 適用なし |

つまり、正しい申告を行っていれば「加算税が発生しない=実害はない」ということです。もちろん実害がないから提出しなくてもよいというわけではありません。要件に当てはまる以上は提出の義務を果たしましょう。

なお、提出していない場合には次のような間接的リスクが考えられます。

税務調査でのリスクが高まる

財産債務調書は、税務署が「資産規模の大きい納税者」を把握するための基礎資料です。

提出がない場合、「この人の資産内容は未把握」とされ、税務調査の候補に上がりやすくなる可能性があります。とくに国外資産を保有している方や、株式・不動産を多く持つ方は、後日の照会を受けやすくなるかもしれません。

相続税調査で問題になる可能性がある

財産債務調書を提出していなかった場合、亡くなった後の相続税申告で財産構成が不明確になり、

「生前に資産移転があったのではないか」「海外に隠し財産があるのではないか」

といった疑いを受けやすくなります。

一方、きちんと提出しておけば

財産債務調書を提出しておくメリット

提出することで得られるメリットは、単なる「罰則回避」や「形式的な義務の履行」にとどまりません。

むしろ、財産債務調書は将来の税務トラブルから自分を守るための防御策として大きな意味を持ちます。

まず、後日の税務調査や相続税調査の際に「意図的な隠匿がない」と評価されやすいという効果があります。

税務署は、資産の全体像が不明確な場合や、過去の財産の動きが追えない場合に「隠し財産があるのでは」と推測しやすくなります。

しかし、財産債務調書を毎年提出していれば、「この人は正確に資産を管理している」という印象を与え、調査の対象になりにくくなるのです。

仮に調査を受けたとしても、提出済みの調書を基に説明できるため、やり取りがスムーズに進みます。

次に、相続や贈与の場面でも資産状況を迅速に確認できるという実務的なメリットがあります。

特に、複数の不動産や証券口座を保有している方の場合、相続発生時に相続人が「どこに何があるかわからない」という事態は少なくありません。

財産債務調書を毎年作成しておけば、それ自体が「資産目録」として機能し、遺族や税理士が相続税申告を行う際の出発点になります。

また、過去の贈与や資産移転の履歴を整理できるため、「相続開始前7年以内の贈与」などの把握にも役立ちます7

さらに、所得・財産の整合性が明確になり、申告ミスを防げるという点も見逃せません。

株式や不動産を多数保有している場合、配当・譲渡益などの所得計上が複雑化します。

毎年の財産債務調書を通じて、前年からの増減を可視化しておけば、申告漏れの防止につながります。

特に、海外証券や外貨建て資産を保有する方は、為替換算の時点を誤るだけで大きな金額差が生じることもあり、こうしたミスを未然に防ぐ効果も期待できます。

このように、財産債務調書の提出は「国に知られたくない資産を報告する面倒な作業」ではなく、自分の資産を守るための保険のような役割を果たします。

提出を継続していれば、将来の税務リスクを減らし、家族や事業承継の円滑化にもつながります。

まさに、財産債務調書は「義務」であると同時に、長期的な安心を確保するための有効な防御策なのです。

財産債務調書を提出しなかったからといって、正しい申告をしていれば罰金が科されるわけではありません。

しかし、提出は義務ということもあり提出は当然ですが、将来の税務調査・相続税調査のリスクを考えると、本人やその相続人のためにも提出しておくほうが結果的に安心です。

当事務所では、財産債務調書や国外財産調書の作成サポートから、所得税・相続税の申告、海外資産の評価までワンストップで対応しています。高額資産や国外財産をお持ちの方は、どうぞお気軽にご相談ください。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。