Last Updated on 2021年10月21日 by 渋田貴正

インボイス制度は既存取引も変えうる、歴史的転換点

新型コロナウィルスで世の中が混乱するため、ニュースもコロナ関連がほとんどです。いろいろな法律の改正が行われても、あまり話題に上がらなくなってきています。(というより、それどころではない人がほとんどです。)

とはいえ、毎年法律の改正は行われています。

私の仕事で関係するところでいえば、大きく2つの転換点があります。

まず司法書士としては相続登記の義務化です。こちらはしっかりとフォローしていく必要があります。

そして税理士としての転換点がインボイス制度の導入です。

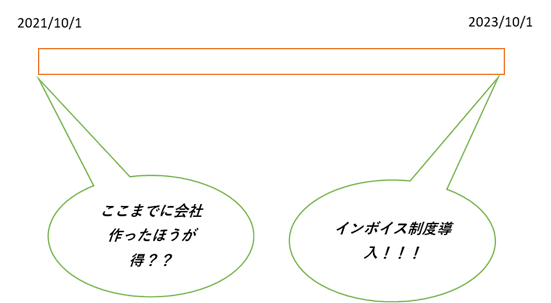

このインボイス制度の導入で、消費者目線では日常で支払う消費税が増えるわけではありません。現状の10%のまま(のはず)です。何が変わるかといえば、消費税を受け取る側、つまり事業者の側です。2023年(令和5年)10月1日から、いよいよインボイス制度が始まります。事業者の目線でいえば消費税率のアップや軽減税率の導入の何倍もインパクトがある改正です。

インボイス制度で事業者に代わる変化

事業者にとって、消費税の納税は原則として、お客様から預かった消費税と、外部に支払った消費税の差額を納税することになります。しかし、免税事業者と呼ばれる事業者もいます。それは、ざっくりいえば2年前(会社でいえば2期前)の売上が1,000万円以下の事業者をいいます。2年前の売上が1,000万円以下だと、お客様から消費税を預かっても、それを納めなくてもよいということになります。

売上が税込み880万円、費用が税込み550万円の場合、80万円-50万円=30万円の消費税を納税するところ、免税事業者であれば、納めなくてもよいのです。それではこの30万円はどうなるのかといえば、免税事業者がもらってしまってOKということになっています。これを益税といいます。2年前の売上が1,000万円以下である必要があるので、小規模な事業者に限られますが、益税は少なからず発生しています。

特に、2年前の売上が数百万円でも売上が急増した会社などは、益税の額がかなりの金額になることもあります。(消費者目線では事業者に消費税を支払っているけど、納税はされていないということです。もちろん合法です。)

しかし、2023年から導入されるインボイス制度は、この益税を減らすことが予想されます。簡単にいえば、「相手が免税事業者の場合、納税額から支払った消費税を引いてはいけない」ということです。

例えば、A社の売上が税込み5,500万円、費用が税込み4,400万円の場合、納税は500万円―400万円=100万円となります。しかし、費用4,400万円のうち、免税事業者Bへの支払いが1,100万円あったとします。この場合、その消費税は引くことができず、A社は500-300=200万円を納税することになります。(実際には、しばらくは経過措置で一定額は引けますが。)

となると、A社はBと取引すると100万円消費税を多く支払うことになります。こうなると、A社としては同じ仕事をする別の事業者を探すのではという考えも成り立ちます。

つまり、益税の恩恵を受けるBに対して、消費税を納税するように選択させるようにすることで、間接的に益税を減らすことができるというのが、このインボイス制度の主目的です。

税理士という仕事をしていれば、年商1,000万円以下の事業者にも数多く出会います。

消費者という立場からはあまり関係ない話ですが、インボイス制度は、かなりドラスティックな消費税の制度変革になることは間違いありません。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。