Last Updated on 2026年2月22日 by 渋田貴正

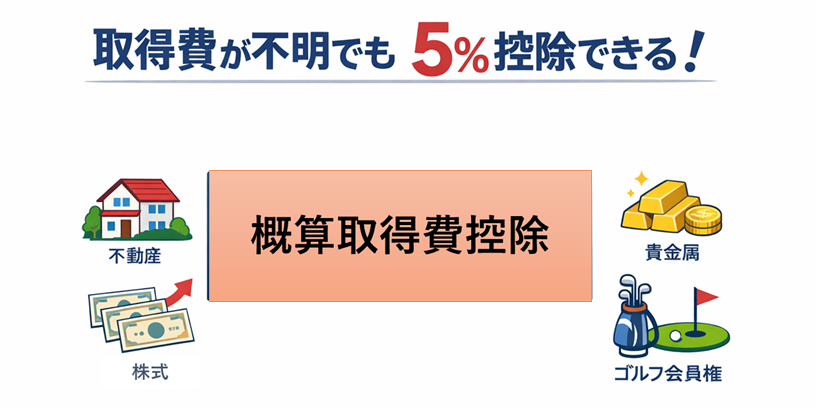

不動産や株式などの資産を売却したとき、「いくらで買ったか分からない」という場面は意外と多くあります。相続で取得した土地、昔から保有していた株式、親から引き継いだ資産などでは、取得時の契約書や証拠資料が残っていないことも珍しくありません。このような場合に役立つのが「概算取得費控除」です。

概算取得費控除とは、取得費が不明な場合に、譲渡収入金額の5%を取得費として控除できる制度です。

租税特別措置法

|

これは、取得費が不明な場合だけでなく、実際の取得費が譲渡収入金額の5%より少ない場合にも適用できます。つまり、納税者にとって有利な方を選択できる制度です。これは税務上の「安全弁」とも言える仕組みであり、取得費が分からないからといって譲渡収入のほぼ全額に課税される、という不合理を防ぐために設けられています。

譲渡所得の計算と概算取得費控除の位置づけ

譲渡所得の計算は、次の式で行います。

譲渡所得 = 譲渡収入 −(取得費+譲渡費用)

ここで取得費とは、その資産を取得するために支払った金額や改良費などをいいます。しかし、取得費が不明な場合には計算ができません。そこで概算取得費控除を使い、「譲渡収入の5%」を取得費として計算することが認められています。概算取得費は「取得費」のための制度です。それとは別に、実際にかかった費用については譲渡費用として控除が可能です。

実際の取得費と概算取得費は、次のように比較して有利な方を選択できます。

| 項目 | 実際の取得費 | 概算取得費 |

|---|---|---|

| 計算方法 | 購入価格+改良費−減価償却 | 譲渡収入の5% |

| 証拠書類 | 契約書など必要 | 不要 |

| 適用条件 | 取得費が証明できる場合 | 取得費が不明または譲渡収入の5%よりも少額の場合 |

この「どちらを選んでもよい」という点が重要です。税務は「証明できる事実が優先」というのが原則ですが、この制度は例外的に「証明できなくても一定の取得費を認める」非常に実務的な制度です。

譲渡所得の税務では、「取得費」と「譲渡費用」は同じ費用という言葉が使われているため混同されがちですが、税務上は明確に区別されています。特に重要なのは、「概算取得費控除(収入の5%)」が認められるのは取得費だけであり、譲渡費用には認められないという点です。つまり、取得費は実額または概算(5%)の選択が可能ですが、譲渡費用は実際に支払った金額のみが控除対象になります

| 項目 | 取得費 | 譲渡費用 |

|---|---|---|

| 意味 | 資産を取得するために支払った費用 | 資産を売却するために直接支払った費用 |

| 具体例 | 購入代金、購入時の仲介手数料、改良費など | 売却時の仲介手数料、解体費、測量費、立退料など |

| 概算(収入の5%)の適用 | 可能(概算取得費控除) | 不可 |

| 実額が必要か | 実額または概算5%の選択が可能 | 実額のみ可能 |

| 証拠書類 | 概算5%の場合は不要、実額の場合は必要 | 必ず必要 |

| 取得費不明の場合 | 概算取得費(5%)が適用可能 | 控除不可(支出がなければゼロ) |

| 法的根拠 | 租税特別措置法31条4項 | 所得税法33条 |

取得費については、相続や古い資産などで取得時の資料が残っていないケースが多いため、税務上の救済措置として概算取得費控除が設けられています。一方、譲渡費用は売却時に発生する費用であり、通常は領収書や契約書が残るため、「概算」という考え方は認められていません。

概算取得費控除は不動産以外の資産の譲渡にも適用できる

概算取得費控除というと、土地や建物などの不動産のイメージが強いですが、実はそれ以外の資産にも適用できます。例えば次のような資産です。

| 資産の種類 | 概算取得費の適用 |

|---|---|

| 土地・建物 | 適用可能 |

| 株式(上場・非上場) | 適用可能 |

| 投資信託 | 適用可能 |

| ゴルフ会員権 | 適用可能 |

| 貴金属(金・プラチナなど)(1個または1組30万円超) | 適用可能 |

| 美術品・骨董品(1個または1組30万円超) | 適用可能 |

| コレクション(高級時計・収集品など課税対象となるもの) | 適用可能 |

| 生活用動産(家具・家電・通常の自動車など) | 非課税のため適用対象外 |

| 暗号資産(ビットコインなど) | 適用不可(譲渡所得ではなく雑所得) |

| 借家権・漁業権など取得費が認められない資産 | 適用不可 |

特に株式については、古い時代に取得した株式の取得費は、昭和28年1月1日時点の評価額によるとされていますが、この評価額を特定するのは現実的ではありません。そのため、株式であっても取得時期に関わらず概算取得費控除の適用が認められています。

つまり、概算取得費控除は「不動産専用の制度」ではなく、「譲渡所得全体に関係する制度」です。これは譲渡所得の税務を考えるうえで、極めて重要なポイントです。

譲渡した資産の一部だけ概算取得費を使うことも可能

概算取得費控除は、資産全体ではなく、一部の資産にのみ適用することもできます。例えば、土地と建物を同時に売却した場合、建物の取得費は分かっているが土地の取得費は分からない、というケースがあります。この場合は、建物は実際の取得費を使い、土地だけ概算取得費を使うことができます。

このように、資産ごとに最適な方法を選択できるため、税務上の柔軟性が高い制度となっています。

概算取得費控除を使わなかった場合、更正の請求はできるか

では、概算取得費控除を使わずに確定申告してしまった場合、後から修正することはできるのでしょうか。結論からいうと、更正の請求により修正できる可能性があります。

更正の請求とは、納税額が多すぎた場合に、税金の還付を求める手続きです。更正の請求は、原則として法定申告期限から5年以内であれば行うことができます。

例えば次のようなケースです。

・相続した土地を売却した

・取得費が分からなかったため取得費ゼロで申告した

・後から概算取得費控除を使えると分かった

特に土地建物以外の資産、例えば非上場株式などで実際の取得費が1%などで概算取得費控除を使った方が有利だったのに使っていなかったケースで発生しがちです。

この場合、本来は「譲渡収入の5%」を取得費として計算できるため、納税額は減少します。したがって、更正の請求により税金の還付を受けることが可能です。

ただし、重要なポイントがあります。概算取得費控除は「取得費の一つの計算方法」であり、後から取得費の計算方法を変更することは、更正の請求として認められるのが原則ですが、個別事情によって判断が分かれることがあります。特に、実際の取得費が証明できる場合との関係や、申告内容の合理性などが問題になる場合があります。そのため、単に「使い忘れたから更正の請求する」というより、「取得費の計算が誤っていた」という整理で行うことが重要です。

逆に、概算取得費控除を使ったが、後日実際の取得費が判明し、そちらのほうが有利だったというケースでも更正の請求が可能です。この場合は実際の取得費を証明する資料が更正の請求において必要となります。

概算取得費控除は、「取得費が分からない場合の救済制度」であると同時に、「適切に使えば税負担を大きく減らすことができる節税制度」でもあります。特に相続や贈与で取得した資産、古い株式、長期間保有していた資産などでは、適用の可否によって税額が大きく変わります。

譲渡所得の税務では、取得費の立証が極めて重要です。しかし、証拠がない場合でも概算取得費控除という選択肢があります。この制度を知らずに申告すると、本来より多くの税金を支払ってしまうことになります。逆に、適切に検討すれば、後から更正の請求により税金が還付される可能性もあります。

譲渡所得の税務は、不動産だけでなく株式やその他の資産にも広く関係する分野です。取得費の判断や概算取得費控除の適用可否は、税額に直結する極めて重要なポイントです。譲渡所得の申告や更正の請求をご検討されている場合は、税務リスクを避けるためにも、税理士にご相談いただくことを強くおすすめいたします。当事務所では、譲渡所得の税務申告から更正の請求まで一貫して対応しておりますので、安心してご依頼ください。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。