Last Updated on 2026年1月3日 by 渋田貴正

外国籍の方や海外在住の方が被相続人または相続人となる相続では、ケースによって日本の相続税の課税対象が国内財産に限られることがあります。いわゆる制限納税義務者に該当する場合です。このような場合、「制限納税義務者に当たることについて、何か証明書の提出が必要なのではないか」と疑問に思われる方は少なくありません。

実際には、制限納税義務者に該当する場合でも、相続税法上、「一時居住者証明書」や「非居住被相続人証明書」といった特定の名称の公的証明書が定められているわけではありません。法律上、何らかの証明書を必ず添付しなければ相続税申告ができない、という制度にはなっていません。

もっとも、これをもって「書類を何も用意しなくてよい」と理解してしまうのは危険です。制限納税義務者として国内財産のみを申告する以上、その前提となる事実関係は、申告書全体から読み取れる状態になっている必要があります。

制限納税義務者に該当するかどうか判断するための資料の例

実務上は、次のような資料を通じて、居住実態や在留資格、過去の住所関係を説明していくことになります。

| 資料の種類 | 内容 |

|---|---|

| 住民票や除票、戸籍の附票 | 日本に住所があった期間や、転出・転入の時期が分かります。 日本国内での居住歴を確認するための基本資料です。 |

| 在留カードや在留資格の内容 | 日本に滞在していた期間や、在留資格の種類が分かります。 一時居住者に該当するかどうかを判断する重要な資料です。 |

| 海外の居住国で発行された居住証明書・在留証明書 | どの国に、いつから住所や滞在資格を有していたかが分かります。 日本を離れた後の生活拠点を示す資料として用いられます。 |

| 外国の税務当局が発行する納税証明書・課税証明書 | その国で税務上の居住者として扱われていたかが分かります。 生活と所得の中心が海外にあったことを説明する資料になります。 |

| 海外での雇用契約書・在職証明書 | 海外で継続的に就労していた事実や、その期間が分かります。 一時的な滞在ではないことを補足的に説明する資料です。 |

| 海外の学校の在学証明書 | 留学や就学を目的として、一定期間海外で生活していたことが分かります。 若年者や学生が関係する相続でよく用いられます。 |

| 公共料金の請求書・賃貸借契約書など | 実際の生活拠点がどこにあったかを示す補助資料です。 他の資料と組み合わせて居住実態を説明する際に用いられます。 |

つまり、特定の「証明書」は不要ですが、「なぜ国内財産のみの申告になるのか」を裏付ける説明は不可欠です。制限納税義務者であることは、単に自己申告で済むものではなく、申告書や添付資料を通じて合理的に説明されている必要があります。

一時居住者・外国人被相続人・非居住被相続人とは何か

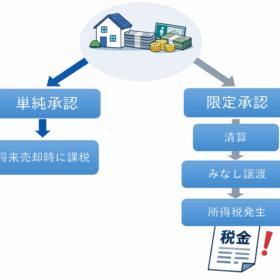

制限納税義務者になるかどうかは、厳密に税法で定義されています。相続税法では、一定の政策的配慮のもとで、課税範囲を限定するための区分が設けられています。

これらは、「たまたま日本に住んでいた外国人」や「日本に一時的に関係していただけの人」まで、日本の居住者と同じように全世界課税するのは酷である、という考え方に基づくものです。高額な相続税が、外国人材の日本滞在を妨げることを避けるという政策的背景があります。

| 区分 | 定義 | 具体例 | 制限納税義務者となる可能性 | |

|---|---|---|---|---|

| 一時居住者 | 相続人・被相続人 | 外国籍で在留資格を有し、相続開始前15年以内の日本居住期間の合計が10年以下(ただし、永住者、日本人の配偶者等、永住者の配偶者等、定住者は居住期間に関わらず一時居住者に該当しない) | 日本に短期で駐在している外国人やその家族 | あり |

| 外国人被相続人 | 被相続人 | 相続開始時に在留資格を有し、日本に住所を有していた外国籍の被相続人 | 日本駐在中に亡くなった外国人 | あり |

| 非居住被相続人 | 被相続人 | 相続開始時に日本に住所がなく、 ①10年以内に日本に住所があった外国人 ②10年以内に日本に住所がなかった者 |

海外在住で亡くなった外国人、または長期間日本に住んでいない人 | あり |

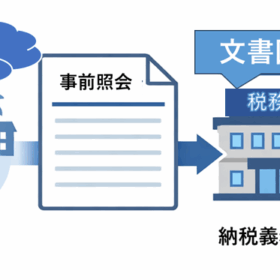

相続税は申告納税制度です。税務署が先に課税関係を判断してくれるわけではなく、納税者側が「なぜこの範囲で申告しているのか」を示す必要があります。

制限納税義務者として国内財産のみを申告する場合も同様です。申告書に国内財産だけを記載すれば形式的には申告は成立しますが、「なぜ国外財産を含めていないのか」という点について、説明が全くなされていないと、後から確認が入る可能性があります。実務では、「国内財産のみ」とした理由が、一時居住者に該当するためなのか、外国人被相続人に該当するためなのか、あるいは非居住被相続人に該当するためなのかが整理されているかどうかが重要になります。

制限納税義務者に該当するかどうかは、相続税の計算以前の問題です。ここを曖昧にしたまま申告を進めると、後から説明に追われることになります。当事務所では、まず制限納税義務者に該当するかどうかを事実関係から整理し、その前提が税務と登記の両面で一貫するようサポートしています。外国在住の相続人や外国籍の方が関係する相続について、「この場合、何を説明すればよいのか」と迷われたときは、ぜひ一度ご相談ください。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。

時課税-280x280.png)