Last Updated on 2025年11月14日 by 渋田貴正

土地を個人が所有し、建物を不動産管理会社(法人)が所有する「不動産保有会社スキーム」は、相続税対策・賃貸経営の効率化として広く利用されています。しかし、この方式を採用すると法人側に「借地権」という権利が発生し、その評価や権利金の取扱いを誤ると、想定以上の税負担が生じることがあります。

特に注意すべきなのが、権利金を支払わなかった場合に生じる「権利金の認定課税」です。実際にはやり取りしていない権利金の額を税務署が「認定」して「課税」するということです。

権利金の認定課税とは、地主(個人)ではなく、土地を借りて建物を所有する借地人側=不動産管理会社(法人)に対して課される税金のことです。

権利金の授受が慣行となっている地域で、借地人である法人が権利金を支払わずに土地を借りたと判断されると、その法人が「無償で借地権をもらった」とみなされ、その受贈益に対して法人税が課税されます。

権利金を受け取り損ねた個人である地主側には課税されません。

そのため、権利金を支払うべき地域で権利金を省略した場合、法人側に大きな税負担が発生する可能性があります。この「どこが権利金慣行地域か?」の判断が非常に重要になるわけです。

資産管理会社に土地を貸す場合の権利金方式とは?

権利金方式とは、借地人(法人)が地主(個人)に対して

・借地権取得の対価として「権利金」を支払い

・土地の使用料として「通常の地代」を支払う

という貸借方法です。

例えば、時価1億円の土地を法人が借りて建物を建てるケースを考えます。

-

土地の借地権割合:60%

-

慣行上の権利金:土地価格×借地権割合= 1億円×60%=6000万円

-

底地価額:4000万円(=1億円−6000万円)

-

通常地代の目安:底地価額×年6%= 4000万円×6%=年間240万円(=月20万円)

この地域で権利金慣行がある場合、一般的には次のような設定になります。

(借地人:不動産管理会社)

・権利金 6000万円

・通常の地代 年間240万円

(地主:個人)

・権利金6000万円を受領

・地代を毎年受領

このように、権利金方式では 一時金(権利金)+毎年の地代 の2つをセットで支払う形が慣行となっています。

特に都市部では

・長期間にわたる賃貸借

・建物が高額

・借地権の経済価値が大きい

という特徴があるため、地主側の不利益を補う必要性が高く、結果として権利金が慣行となりました。

逆に、郊外や新興住宅地では、建物価値や借地権価値が比較的低いため、権利金を取らないケースが多いといわれています。

権利金慣行地域とは?

権利金慣行地域とは、その地域で借地権設定の際に権利金を支払う取引が一般的に行われてきた地域をいいます。法律や政令で区域が定められているわけではなく、実務上の「事実認定」により判断されます。

判断材料は次のような客観的資料です。

① 過去の取引実例

その地域の過去の借地権設定で、権利金を授受していた事例が多いかどうか。

② 不動産鑑定士の鑑定評価

鑑定評価の過程では、対象地域に権利金慣行があるかどうかが明確に示されるため、最も客観性が高い資料です。

③ 不動産会社や地元地主層の商慣習

エリアの実務慣行は不動産業者が最も把握しており、同じ市内でも地区単位で「慣行あり・なし」が分かれることがあります。

④ 裁判例・税務裁決の判断

裁決例では、地域の取引慣行・地代相場・権利金の過去事例を総合して判断されています。

現在は再開発や新興住宅地の増加により、従来は慣行があった地域でも薄れているケースがあるため、必ず最新の取引実態を確認することが必要です。

まとめると、「慣行地域」は地図で決まっているものではなく、過去実例と現時点の商慣習に基づき客観的に判定されるという点が重要です。

「恣意的」ではなく、実務のデータに基づいて判断されるという点がポイントです。同じ市内でも「駅前商圏だけ権利金慣行が強い」など、地区単位で差があることも珍しくありません。

権利金を支払った場合の権利金の処理

権利金を支払った場合は、借地人(法人)と地主(個人)で税務上の扱いが大きく異なります。特に地主側では、受け取った権利金の金額によって「譲渡所得」になるのか「不動産所得」になるのかが変わるため、税負担に大きな差が生じます。以下の表で、権利金を支払った場合の基本的な税務の扱いを整理します。

| 税務上の扱い | ポイント | |

|---|---|---|

| 借地人(資産管理会社) | 支払った権利金は「借地権」として資産計上する。費用にはならない。 | 支払時点では損金不算入。将来の譲渡・返還時に影響 |

| 地主(オーナー個人) | ・一定額超:譲渡所得 ・一定額以下:不動産所得 |

・譲渡所得の場合:2分の1課税の可能性 ・不動産所得の場合:平均課税が使える場合あり |

なお、オーナーである地主についての課税関係は以下の通りです。

| 区分 | 該当するケース | 税務上の扱い |

|---|---|---|

| 譲渡所得 | ・権利金が土地時価の1/2超 ・土地時価不明の場合は「権利金 > 年額地代×20倍」 ・借地権を設定したことによる底地価額の減少が大きいと判断される場合 |

借地権の譲渡があったものとみなされる(みなし譲渡所得) |

| 不動産所得 | ・上記の譲渡所得に該当しない場合 ・権利金が比較的少額で、底地価額の変動が小さいと判断される場合 |

権利金はその年の不動産所得の収入に算入 |

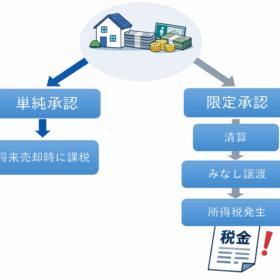

権利金を支払わなかった場合の「権利金の認定課税」

権利金慣行のある地域で、自分や親族が社長の資産管理会社だからといって権利金を省略すると、税務上地主から法人へ無償で借地権を贈与したとみなされます。(地代そのものに権利金相当額が含まれていると考えらえるケース(相当の地代でやり取りしているケース)は除く)

法人側では以下の仕訳が計上されます。

(借方)借地権 XXX (貸方)受贈益 XXX

この受贈益に対して 法人税が課税されます。

さらに、法人の株価が上がることで、既存株主に以下のような贈与税課税が発生する可能性もあるため、税務リスクは極めて大きくなります。

-

地主が権利金を受け取らずに土地を貸した

-

その結果、不動産管理会社(法人)が無償で借地権を取得したと認定される

-

法人は権利金分だけ純資産が増加した(=法人に利益が入った)

-

法人の純資産が増えれば、株価も上昇する

-

既存株主は、自分のお金を払っていないのに株価が上がった

-

よって、地主 → 法人 → 株主 に利益が移転した

認定される権利金の計算式

認定される権利金=土地の通常の取引価額 ×(1 − 実際地代 ÷ 相当地代)

※算式で計算した金額が「慣行上の権利金(=土地価格×借地権割合)」を超える場合は、慣行額が上限になります。

| 方式 | 権利金支払 | 認定課税リスク | 特徴 |

|---|---|---|---|

| ① 権利金方式 | あり | 低い | 権利金と通常地代を支払う伝統的方式 |

| ② 地代方式(権利金なし) | なし | 高い | 慣行地域では権利金省略で認定課税の可能性が極めて高い。ただし、税務上定める「相当の地代」を取っていれば権利金の認定課税は行われない |

| ③ 定期借地権方式 | 契約により異なる | 比較的低い | 更新がなく借地権価値が抑えられ税務リスクも低め |

そもそも地代すら取っていない場合はどうなるのか

地代がゼロの場合、法人が無償で土地の使用利益を得ていると評価されます。

その結果、借地権相当額の認定課税(=権利金の無償贈与)+無償使用益相当額の寄附金認定の両方が発生する可能性があります。

地代ゼロは最も危険な設定であると理解しておくことが大切です。

不動産管理会社スキームは、形式を誤ると相続税対策としての効果も失われます。

本記事の内容は複雑ですが、適切に設計すれば安全な形で土地活用・不動産管理会社の導入が可能です。当事務所では税理士・司法書士として、税務と登記の両面から安全な契約設計と会社設立をサポートしていますので、どうぞ安心してご相談ください。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。

時課税-280x280.png)