Last Updated on 2023年5月3日 by 渋田貴正

生前贈与加算とは?

相続人が、相続発生前の一定期間に被相続人から贈与を受けていた場合には、その相続人の相続税の課税価格に贈与を受けた財産の評価額を加算することになっています。加算する評価額は、相続発生時ではなく贈与をした時を基準にして算定します。この贈与には、贈与税の申告をした分だけでなく、贈与税の基礎控除額110万円以下に満たない贈与であっても加算の対象となります。

また、この生前贈与で相続財産に加算された場合、その贈与について贈与税を納税していた額は、相続税の納税額からその贈与税を引くことができるため、結果的に生前贈与加算の対象となる贈与については贈与税率ではなく相続税率が適用されるということになります。

生前贈与の加算期間が3年から7年に延長される

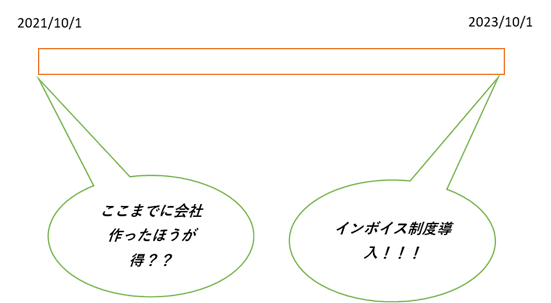

この生前贈与加算は従来相続発生前の3年間に発生した贈与が対象でした。しかし、相続税法の改正により、この生前贈与加算の期間が2024年1月1日以降に行われる贈与から7年間に延長されることになります。

「贈与税と相続税の一体化」の名のもとに、贈与をしても相続税で課税される範囲を広げることで、税率の違いから贈与を控えることを防止し、上の世代から下の世代への資産の移転を促すことが狙いです。

延長されるのは相続ではなく贈与のタイミングを基準にします。2024年に発生した相続について7年間遡るというわけではなく、2024年に行われた贈与について向こう7年の間に相続が発生したら生前贈与加算の対象にするといった形です。

分かりやすく表にまとめるとこのような形になります。

| 相続開始時期 | 生前贈与加算の年数 |

| ~2023年12月31日 | 3年 |

| 2024年1月1日~2024年12月31日 | 3年 |

| 2025年1月1日~2025年12月31日 | 3年 |

| 2026年1月1日~2026年12月31日 | 3年 |

| 2027年1月1日~2027年12月31日 | 3~4年 |

| 2028年1月1日~2028年12月31日 | 4~5年 |

| 2029年1月1日~2029年12月31日 | 5~6年 |

| 2030年1月1日~2030年12月31日 | 6~7年 |

| 2031年1月1日~ | 7年 |

過渡期が3~4年というようになっているのは、例えば2027年5月1日に相続発生であれば、生前贈与加算の対象期間は2024年1月1日~2027年5月1日というようになるためです。

4年~7年の期間の生前贈与加算は100万円の控除が適用される

生前贈与加算が延長された後は、4年~7年前の贈与については100万円の控除が適用されます。

例えば2031年1月1日に4,000万円を相続した相続人が、相続開始前に毎年110万円ずつ贈与を受けていた場合には以下のようになります。

| 相続資産 | 4,000万円 |

| 1年前の生前贈与加算 | 110万円 |

| 2年前の生前贈与加算 | 110万円 |

| 3年前の生前贈与加算 | 110万円 |

| 4年前の生前贈与加算 | 10万円 |

| 5年前の生前贈与加算 | 10万円 |

| 6年前の生前贈与加算 | 10万円 |

| 7年前の生前贈与加算 | 10万円 |

| 合計の相続税の課税対象 | 4,370万円 |

贈与税の基礎控除は110万円ですが、生前贈与加算の免除対象は100万円となっています。7年もの長期になるとさすがにいつ自らの相続が発生するかということは予測が困難です。可能な限り生前贈与加算を亡くしつつ資産の移転を図るという意味では、贈与額を年間100万円に抑えることが必要です。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。