Last Updated on 2026年2月13日 by 渋田貴正

「民泊の収入は不動産所得ですか?」というのは、民泊業を営んでいる方のご相談で最も多い質問の一つです。マンションや自宅を貸しているのだから不動産所得ではないか、と考えるのは自然です。しかし、税法上は必ずしもそう単純ではありません。

たとえば次のようなケースがあります。

・自宅の一室をAirbnbで年間60日貸している会社員の方

・投資用マンションを1室、通年で民泊運営している方

・民泊専業で複数物件を回し、生計を立てている方

同じ「民泊」でも、所得区分が異なる可能性があります。ここを誤ると、青色申告の可否、損益通算(他の所得と赤字を相殺できる制度)の扱い、消費税の判断などが変わります。税務は入口の分類で勝負が決まることが多いのです。

税法上の「民泊」とは何か

税法に「民泊」という明確な定義はありません。実務上は、住宅宿泊事業法(いわゆる民泊新法)に基づく住宅宿泊事業を前提に考えることが一般的です。国税庁もその前提で所得区分を整理しています。

| 住宅宿泊事業法 定義) 第二条 この法律において「住宅」とは、次の各号に掲げる要件のいずれにも該当する家屋をいう。 (中略) 3 この法律において「住宅宿泊事業」とは、旅館業法第3条の二第一項に規定する営業者以外の者が宿泊料を受けて住宅に人を宿泊させる事業であって、人を宿泊させる日数として国土交通省令・厚生労働省令で定めるところにより算定した日数が1年間で180日を超えないものをいう。 |

つまり、住宅宿泊事業とは、年間180日を上限として、住宅を宿泊用に提供する事業です。ここで重要なのは、単なる「部屋の貸付け」ではない点です。

宿泊者の安全確保義務、衛生管理、清掃、寝具の提供など、一定のサービス提供が前提になっています。そのため、2年契約などで不動産を賃貸するのとは性質が異なると考えられています。

民泊の所得区分は「不動産所得」ではなく原則「雑所得」

国税庁の整理では、自己が居住する住宅を利用して行う住宅宿泊事業の所得は、原則として「雑所得」に区分されます。雑所得とは、給与所得や事業所得など他の9種類に該当しない所得の総称です。

なぜ不動産所得ではないのかという理由についても整理します。所得税法上、不動産所得とは「不動産の貸付け」による所得です。しかし、民泊は単なる場所貸しではありません。

・清掃やリネン交換

・宿泊者対応

・観光案内等の付随サービス

これらが含まれています。

つまり、民泊の対価には「役務提供(サービス)」の性質が含まれています。これが、不動産所得ではなく雑所得とされる理由です。

| 比較項目 | 通常の不動産賃貸 | 民泊(住宅宿泊事業) |

|---|---|---|

| 法的根拠 | 所得税法26条(不動産所得) | 住宅宿泊事業法2条3項+所得税法35条(雑所得) |

| 契約の性質 | 賃貸借契約(空間の貸付け) | 宿泊サービス契約(空間の貸付け+サービスの提供) |

| 提供内容 | 建物の使用収益権の付与のみ | 宿泊場所+清掃・リネン・管理・安全確保等 |

| 利用期間 | 通常は中長期(1か月以上) | 短期(通常1か月未満) |

| 消費税 | 住宅の貸付けは非課税 | 宿泊料は課税対象 |

| 所得区分 | 原則 不動産所得 | 原則 雑所得(規模により事業所得) |

| 収入の性質 | 「賃料」 | 「宿泊対価(サービス込み)」 |

国税庁も、宿泊料には部屋の使用料だけでなく、クリーニング代や水道光熱費、日用品費等の役務対価が含まれている点を理由に、不動産賃貸とは異なると整理しています。

ただし例外もあります。不動産賃貸業を営んでいる方が、賃貸契約の空室期間に一時的に民泊を行う場合は、不動産所得に含めても差し支えないとされています。具体的には、以下のようなケースで、不動産賃貸業の空き室補完として認められる可能性があります。特に重要なのは通常の賃貸に戻す意思と実態です。

| 判断要素 | 空室補完と評価されやすい状態 | 否認リスクが高まる状態 |

|---|---|---|

| 賃貸の継続性 | 通常賃貸を継続的に行っている | 賃貸募集の実態がない |

| 民泊の期間 | 退去後の短期間のみ | 年間を通じて反復 |

| 収入構成 | 収入の大半が賃料 | 民泊収入が主たる収益 |

| 募集状況 | 賃貸募集広告を同時に出している | 民泊のみ募集している |

| 物件の仕様 | 賃貸用設備のまま | 完全に宿泊仕様に改装 |

さらに、民泊を専業で行い、その規模や実態が事業、つまりそれだけで生計を立てられる規模と認められる場合は、「事業所得」に該当する可能性があります。

| 区分 | 主なケース | 損益通算 | 青色申告 |

|---|---|---|---|

| 雑所得 | 自宅の一室やマンションを副業的に民泊 | 原則不可 | 不可 |

| 事業所得 | 民泊を本業として複数物件を反復継続的に運営 | 可能 | 可能 |

| 不動産所得 | 賃貸業の一環として一時的に実施 | 可能 | 可能 |

雑所得の場合、赤字が出ても給与所得と相殺できません。ここは非常に大きな違いです。副業民泊で初年度に設備投資をして赤字になっても、税金は戻らない可能性があります。一方、事業所得に該当すれば、青色申告特別控除(最大65万円)や損益通算が可能になります。ただし、「事業」と認められるだけの実態が必要です。規模・人的設備・継続性などを総合判断しますが、基本的には雑所得と思っておいた方が無難です。

民泊の必要経費の考え方

民泊収入から差し引ける必要経費には、次のようなものがあります。

・仲介手数料

・管理費

・水道光熱費

・減価償却費(建物や設備の取得費を耐用年数で分割する仕組み)

自宅兼用の場合は、業務部分と生活部分を合理的に按分します。床面積割合や稼働日数などで計算します

ここで注意したいのが住宅ローン控除です。住宅借入金等特別控除は、床面積の2分の1以上を自己居住に使っていることが要件です。自宅の一部を民泊提供している場合、民泊部分が増えすぎると、控除が使えなくなる可能性があります。

民泊の消費税の取扱い

「住宅の貸付け」は原則として消費税非課税です。しかし、民泊の宿泊料は住宅の貸付ではないため、消費税の課税対象です。

基準期間(個人は前々年)の課税売上高が1,000万円を超えると、消費税の申告義務が生じます。

さらに、海外プラットフォームに掲載料を支払う場合は、リバースチャージ(国外事業者からの事業者向けサービスについて受け手が消費税を申告する制度)が問題になることもあります。「不動産賃貸だから消費税非課税」と思い込むと、思わぬ追徴のリスクがあります。

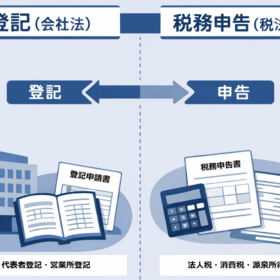

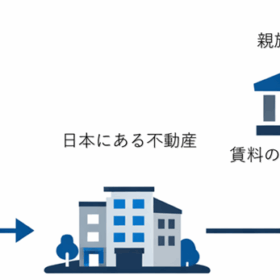

民泊事業の法人化と登記

民泊を事業として本格化させる場合、法人化を検討する方も多いです。また、物件を法人へ移転する場合は、登録免許税や不動産取得税が発生します。ここは税務と登記が密接に絡む場面です。

民泊は、税務だけで完結しないテーマです。

「民泊は何所得か?」という問いは、実は入口にすぎません。規模、運営形態、将来の売却予定、住宅ローンの有無などによって、最適解は変わります。場合によっては法人化したほうがよいケースもあります。

当事務所では、税理士・司法書士として、個人運営の最適化から法人化、物件移転登記、税務設計、出口戦略まで、一貫して設計いたします。

税務と登記の両面から、あなたの民泊運営を設計します。お気軽にご相談ください。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。

時課税-280x280.png)