Last Updated on 2025年10月6日 by 渋田貴正

合同会社の社員が亡くなったとき、相続人には会社に対して「持分の払戻し」を請求する権利が発生する場合があります。ところが、この権利には時効があり、放置すると知らないうちに消滅してしまうおそれがあります。

特に、会社が決算を行っておらず持分の価額が不明なまま時間が経過してしまうケースでは、時効の起算点がいつになるのかが実務上の大きなポイントになります。

例えば、社員が10年前に死亡し、その後会社が決算をしていなかったため、相続人は払戻し請求をしていませんでした。その後、相続人が突然請求してきた場合、会社が「死亡時から5年で時効」と主張し、相続人は「決算がなされていなかったから請求できなかった」と反論する——このような紛争は実際に起こり得ます。

合同会社の社員死亡と持分払戻し請求権の発生

合同会社では、社員が死亡した場合、定款に別段の定めがなければ、社員は退社(法定退社)となり、その持分(出資持分)は払戻し請求権に形を変えて、原則として相続人に承継されます。

定款に「相続人は自動的に社員になる」と定めていれば、相続人はそのまま社員として加入します。一方で、そういった特段の定めがなければ相続人は自動的に社員にはならず、会社に対して持分の払戻しを請求する権利が発生します。これを「持分払戻し請求権」と呼びます。

払戻し額は、死亡した社員が有していた持分の評価額であり、会社の純資産額などを基礎に算定されます。そのため、会社が正確な決算を行っていないと、払戻し金額が確定できず、請求のタイミングが遅れることもあります。

合同会社の社員死亡時の持分払戻しの時効期間と基本的な起算点

持分払戻し請求権は、法律上は「金銭債権」として扱われます。

(債権等の消滅時効)

|

つまり、

- 権利を行使できる時から5年

- または、権利が発生した時から10年

のいずれか早い方で時効が完成します。

いつから「権利を行使できる状態」になるかが、時効の起算点として重要になります。

| 時効期間区分 | 持分払戻し請求権に当てはめ | 起算点の例 |

|---|---|---|

| 5年(短期) | 相続人が請求できる状態になった時点(相続人確定・定款内容確定・会社の財務状況が判明)から5年で時効が完成 | 会社が決算を終え、相続人が払戻し額を請求できる状態になった時点 |

| 10年(長期) | 権利発生時(社員死亡などにより払戻し請求権が法的に発生した時点)から10年で時効が完成 | 社員の死亡時(原則として権利の発生時点)から10年経過した時 |

長期10年の起算点は死亡時であることに疑いはありませんが、短期5年の起算点は、死亡日ではなく、以下のような条件が整った時と考えられます。

- 相続人が確定している

- 定款に基づき、相続人が社員とならないことが確定している

- 会社の財務状況が把握でき、持分払戻し請求が可能な状態になっている

このため、5年の短期消滅時効については、単に「死亡した日」から自動的に時効が進行するわけではありません。

合同会社の決算未実施の場合の相続人の持分払戻し請求権の消滅時効の起算点

実務では、社員が死亡しても会社が決算を行っていなかったり、帳簿が整っていないために持分の価額が不明なまま放置されているケースが少なくありません。このような場合、相続人は払戻し額を把握できず、会社も請求に応じられない状態が続きます。

このようなケースでは、

- 持分の価額が不明=請求権が不存在

ではなく、 - 持分の価額が不明=請求権は存在するが、行使可能な状態に至っていない

と考えるのが自然です。

したがって、会社が決算をしていない場合は、死亡日ではなく、相続人が請求可能な状態になった時点、すなわち決算や財務状況が整った時点から時効が進行すると考えられます。もっとも、いつが「行使可能な状態」かは事案ごとの事実認定によって異なり、会社側と相続人側で主張が食い違うこともあります。実際に裁判になった場合、会社が財務状況を開示しなかった、あるいは相続人が請求を放置していたなどの事情が重視されます。

合同会社の社員死亡時の持分払戻しに伴う登記手続き

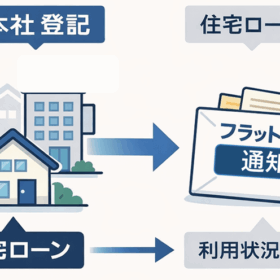

社員の死亡後、相続人が社員になるか、持分払戻しを行うかによって登記の内容も変わります。

| 状況 | 必要な登記 |

| 相続人が社員になる | 社員変更登記(持分の移転先を登記事項に反映) |

| 相続人が社員とならず払戻しが行われる | 社員退社の登記、および必要に応じて資本金額変更登記 |

時効が完成すると、払戻し請求ができなくなり、死亡した社員の名義が登記上残ってしまうケースも見られます。これを放置すると、将来の清算や不動産登記に支障が生じるため、早期に処理を進めることが重要です。

合同会社の社員死亡時の持分払戻しに伴う税務上の取り扱い

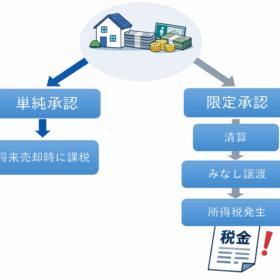

払戻しが行われると、税務上は以下のような処理が必要です。

- 相続人側:出資額を超える払戻し部分は「みなし配当」として所得税の課税対象になる可能性があります。

- 会社側:払戻しによって資本金が減少した場合、法人税申告書の別表5-1・5-2に記載が必要です。

さらに、時効が完成して会社が払戻しを行わない場合、その持分相当額を利益として計上する必要が生じるケースがあります。いわば「債務免除益」に近い性質であり、課税対象となる可能性があるため、税務面でも時効放置はリスクとなります。

持分払戻し請求権の時効は、死亡日を起算点と決め打ちできるものではなく、会社の決算状況や相続人の確定状況によって変わります。これを放置すると、会社側・相続人側いずれにも不利益が発生するおそれがあります。

登記・税務・民法上の解釈が交錯する複雑な問題ですので、相続や社員死亡が発生した際には、早期に専門家へご相談いただくことを強くおすすめします。

当事務所では、税理士と司法書士が一体となって、合同会社の持分払戻しや相続、登記・税務対応をワンストップでサポートしています。お困りの方は、ぜひお気軽にご相談ください。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。