Last Updated on 2025年11月24日 by 渋田貴正

不動産を法人で購入する際、建物部分と土地部分をどのように按分するかは、税務において非常に重要なポイントになります。

特に、個人から購入する場合には、売主が消費税の課税事業者でないため、建物価格に消費税が課されていません。

その結果、売買契約書にも建物と土地の割合が明記されず、「総額のみ記載」ということがよく起こります。

しかし法人側の税務計算では、建物については法定耐用年数に基づいて減価償却費を計上できますが、土地は価値が減らない資産とされているため減価償却の対象になりません。そのため、購入金額のうちどの部分が建物で、どの部分が土地なのかを明確に区分し、合理的な方法で按分しておくことが不可欠になります。

建物と土地の按分は資産管理会社(不動産管理会社)を運営されている方にとっては、節税・金融機関の評価・将来の売却益計算にも影響する重要ポイントです。

以下では、実務で使われる按分方法、注意点、ケースごとの対応方法をわかりやすく解説します。

不動産購入時に建物と土地の按分が必要になる理由

法人が取得した建物は、法定耐用年数にわたり減価償却が可能です。一方、土地は価値が減らない前提の資産であり、減価償却できません。

つまり、按分の方法を誤ってしまうと、建物部分が過少に計上されて十分な減価償却費が取れず、結果として経費が少なくなり税負担が増えてしまう問題が生じます。

逆に建物部分を過大に計上してしまうと、実態に合わない金額として税務署に否認されるリスクが高まり、後から修正申告を求められる可能性もあります。

| 建物が過少計上 | 減価償却費が少なくなり税負担が増える |

| 建物が過大計上 | 税務否認されるリスク |

個人は通常、消費税の課税事業者ではありません。そのため、建物価格に消費税が付かず、契約書に建物と土地の明確な記載がないことが多いです。この場合、買主である法人側が合理的な基準を用いて按分する必要があります。

法人が実務で使う主要な按分方法

固定資産税評価額に基づく按分

最も一般的で税務上の信頼性が高く、国税庁も基本的に容認している方法です。

固定資産税納税通知書(なければ固定資産評価証明書など)に記載されている

- 建物の評価額

- 土地の評価額

の割合を用います。

計算例

| 資産区分 | 固定資産税評価額 |

| 建物 | 1,000万円 |

| 土地 | 2,000万円 |

総額3,000万円の物件を購入した場合、按分は

- 建物:3,000万円 × 1/3 = 1,000万円

- 土地:3,000万円 × 2/3 = 2,000万円

となります。

路線価から土地の価額を算定する方法

固定資産税評価額が手元にない場合や、建物評価額が不当に低い場合に用いることがあります。路線価(相続税評価額)を用いて土地価額を算出し、残額を建物とする考え方です。

ただし、購入額と土地の路線価評価の差額を建物価格として推計する根拠が弱いため、メインの方法としては推奨されません。

不動産会社による「簡易査定」を利用する方法

中古物件の場合、建物の価値が低く、固定資産税評価額と実勢価格の乖離が大きいことがあります。

そのため、不動産会社に建物部分の査定書を作成してもらい、これを根拠に按分する方法もあります。

中古木造住宅などでは、固定資産税評価額が実勢と乖離しやすく、建物価格が過少になる傾向があります。

適切な減価償却費を確保する意味でも選択肢となります。

いずれの方法を採用するにしても税務調査で確認される可能性が高いため、

- 固定資産税評価証明書

- 路線価による計算資料

- 不動産会社の査定書

など、根拠資料を残しておく必要があります。

| 按分方法 | メリット | デメリット |

|---|---|---|

| 固定資産税評価額に基づく按分 | ・税務署が最も認めやすい標準的な方法です。 ・自治体の評価額という公的根拠があるため、調査時の説明が容易です。 ・取得後すぐに評価証明書を取得できるためスムーズです。 |

・築古建物の場合、建物評価額が極端に低くなり実勢価格と乖離しやすいです。 ・建物割合が低くなり、減価償却費が思ったより取れないことがあります。 |

| 路線価から土地の価額を算出する按分 | ・土地の相続税評価額を用いるため、公的な計算根拠となります。 ・固定資産税評価額が入手できない場合の代替として利用できます。 ・土地の正確な価額を算出しやすいです。 |

・建物価額を直接計算することができず、残余価額を建物とするなど精度が低くなります。 ・税務署から「建物の評価が不十分」と指摘されるリスクがあります。 ・メインの手法としてはやや弱いです。 |

| 不動産会社の簡易査定を利用する按分 | ・中古建物の実勢価格を反映しやすく、固定資産税評価額との差を補正できます。 ・建物の価値が適切に評価されるため、減価償却費を確保しやすいです。 ・金融機関の評価にも整合する可能性があります。 |

・査定書の作成方法にばらつきがあり、税務署から根拠の弱さを指摘される場合があります。 ・複数社の査定を取り比較する必要があり、手間がかかったり、不動産会社からの営業が増加するケースがあります。 ・査定書だけでは十分でなく、固定資産税評価額など他資料の併用が望まれます。 |

計算例

・購入価格:3,000万円

・売主:個人(消費税なし)

・契約書に建物・土地の内訳の記載なし

・固定資産税評価額

建物:800万円

土地:1,600万円

以下では、このケースをもとに、

①固定資産税評価額方式

②路線価方式

③不動産会社の簡易査定方式

の3つの按分を比較します。

【① 固定資産税評価額に基づく按分(最も一般的)】

固定資産税評価額

・建物:800万円

・土地:1,600万円

評価額の割合

建物:800/2,400 = 1/3(約33.3%)

土地:1,600/2,400 = 2/3(約66.6%)

購入総額3,000万円を按分すると、

・建物:3,000万円 × 1/3 → 1,000万円

・土地:3,000万円 × 2/3 → 2,000万円

建物1,000万円を基準に減価償却します。

この方法は税務署が最も認めやすく、調査でも説明が容易です。

【② 路線価方式で土地価格を評価し、残余を建物とするケース】

前提として、都市部では「実勢価格 > 路線価」となることが多く、

以下のような評価になることがあります(例示)。

路線価で計算した土地価額(例)

→ 1,200万円(固定資産税評価よりも低め)

この場合、

・購入総額:3,000万円

・土地評価額:1,200万円

・建物評価額:残額の1,800万円

となります。

内訳

建物:1,800万円

土地:1,200万円

建物割合は60%となり、固定資産税評価方式(建物33%)よりも大幅に高い結果になります。

都市部では特に路線価が実勢より低いため、

「残り=建物」とすると建物が過大になりやすく、

税務署から否認される典型的なパターンです。

【③ 不動産会社の簡易査定を使うケース】

中古物件、特に木造築古などは、固定資産税評価額が実勢と乖離します。

そこで、不動産会社に建物査定を依頼したとします。

不動産会社による建物の実勢評価(例)

→ 建物1,200万円(市場価格を参考に評価)

この場合、

・建物:1,200万円

・土地:3,000万円 − 1,200万円 = 1,800万円

となります。

割合

建物:40%

土地:60%

固定資産税評価額方式(建物33%)よりは建物が高いが、

路線価方式(建物60%)よりは現実的な数値です。

この方法は、

・築古だが実勢ではまだ価値がある

・金融機関の担保評価に近づけたい

というケースで有効です。

ただし、査定書の根拠が弱いと税務署から指摘される可能性があるため、

固定資産税評価額など別の根拠資料と併用することが望ましいです。

土地と建物の按分を巡る実務上のトラブルと回避方法

極端に建物が高いケース

「減価償却費を増やしたい」という理由で建物価格を不自然に高くすると、税務署から否認されるリスクが高くなります。

とくに

- 固定資産税評価額に比べて倍以上になる

- 建物価値が明らかに低い築古物件

などは注意が必要です。

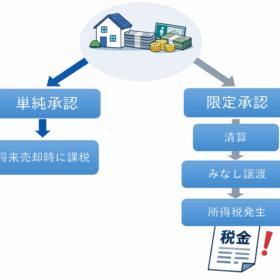

建物の減価償却費が多ければ、その分簿価が下がり、将来売却時の譲渡益が増えるという逆効果も起きるため、短期の節税だけで判断すべきではありません。

また、建物価格が不自然に高いと、金融機関の評価に影響するケースもあります。特に資産管理会社の場合、過度な節税目的の按分は避けるべきであり、迷ったら最も合理的とされている固定資産税評価額の按分を用いるべきでしょう。

固定資産税評価額が不明

個人売主の場合、「通知書を紛失した」ということもよくあります。その場合は、買主側が自治体で評価証明書を取得できます。

建物が極端に古く、評価額が低すぎる

築年数が古い木造物件などでは、固定資産税評価額が実勢と大幅に乖離することがあります。

その場合は以下を併用します。

- 不動産会社の査定書

- 建物の残存耐用年数の再計算

- 建築士による評価資料

複数の根拠を用意すれば、税務署への説明がしやすくなります。どこまで手間をかけるかにもよりますが。

建物と土地の按分は、法人税の減価償却費の計算に直結するだけでなく、将来不動産を売却する際の譲渡益の金額にも影響します。さらに、物件を保有する資産管理会社の場合は金融機関が行う担保評価にも関わるため、按分方法の妥当性は長期的な経営にも大きな影響を与える重要な要素になります。

特に資産管理会社の場合、節税を優先するあまり按分が不自然になると税務否認のリスクがあります。

適切な按分は、専門家による計算と根拠資料の整備が欠かせません。当事務所では、購入前の段階から最適な按分方法をご提案し、税務・登記の両面でサポートいたします。不動産を法人で購入される方は、ぜひ一度ご相談ください。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。