Last Updated on 2025年11月6日 by 渋田貴正

アメリカ在住の方が日本で合同会社(G.K.)を設立するケースは増えています。海外から日本でビジネスを行う際、合同会社は株式会社よりも会社設立の手続きがシンプルで、出資者自身が柔軟に経営できる点が魅力です。しかし、アメリカの税法では「Disregarded Entity(以下、DE)」という仕組みがあり、これを理解しないまま設立すると日米で二重課税が発生するおそれがあります。

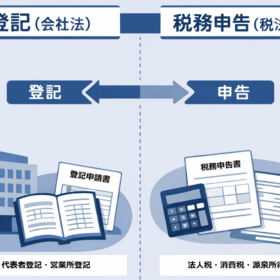

ここでは、税理士・司法書士の立場から、アメリカ在住者が日本で合同会社を設立する際の登記と税務のポイントをわかりやすく解説します。

合同会社とアメリカのLLCの関係

日本の合同会社(G.K.)は、出資者全員が有限責任を負う会社形態で、会社法に基づく法人格を持ちます。仕組みとしては、アメリカのLLC(Limited Liability Company)に似ています。しかし、税務上の扱いは日米で大きく異なります。

アメリカでは、LLCが一人だけの出資者(single-member)である場合、税務上「Disregarded Entity(DE)」として扱われます。DEとは、法的には法人であっても税務上はオーナー本人と一体と見なされ、LLC自体には課税されず、オーナー個人の所得として申告される仕組みです。

アメリカ側の課税構造とDEの位置づけ

アメリカでは、連邦税(Federal Tax)と州税(State Tax)の二重課税体系があります。DEは税務上「無視」されるため、アメリカ側の確定申告ではオーナー本人の所得に日本での合同会社の利益が合算されます。

たとえば、アメリカ在住の個人が日本で合同会社を設立した場合、日本では合同会社が法人として法人税の課税対象になりますが、アメリカではDE扱いによりオーナー本人に課税されることがあります。その結果、同一の所得に対して日本とアメリカの両方で課税される「二重課税」の状態が生じることがあります。これは国籍問わずです。

アメリカ在住の個人が出資者兼代表社員として日本で合同会社を設立した場合、アメリカ側ではその合同会社がDE扱いになるのが一般的です。日本では法人課税、アメリカでは個人課税となるため、条約や外国税額控除を利用しない限り二重課税が発生します。

また、DE扱いのままにしておくと、日本の合同会社の利益をアメリカの個人確定申告(Form 1040)で申告しなければならず、会計や税務処理が煩雑化します。

アメリカの法人が日本で合同会社を設立する場合との違い

アメリカの法人(C Corporationなど)が日本で合同会社を設立する場合は、構造が異なります。日本では合同会社に法人税が課され、アメリカ側では出資した法人の所得として扱われます。利益を配当する際には日本で源泉税(20.42%)が課されますが、日米租税条約を適用すれば5%または10%に軽減されることがあります。このように、法人間取引の場合は外国税額控除により二重課税をある程度回避できます。

アメリカでのCheck-the-Box制度による選択

アメリカでは「check-the-box」と呼ばれる制度により、LLCや外国法人(日本の合同会社など)を「法人課税(Corporation)」または「DE(無視される事業体)」のいずれとして扱うかを選択できます。アメリカ在住の個人が日本で合同会社を設立する場合でも、アメリカ側で法人扱いに変更しておけば、日米両国で法人課税とすることができ、二重課税を防ぎやすくなります。

この選択は設立初期に行うことが重要です。届出を怠ると自動的にDE扱いとなり、後から修正する場合には過年度分の修正申告や罰金のリスクが生じることもあります。

この辺りは、我々日本の税理士というよりは現地の会計士などに相談が必要な領域となりますので、詳しくはアメリカの会計士にご相談ください。

| 出資者 | アメリカ税法上の扱い | 日本での扱い | 二重課税のリスク | 実務上の特徴 |

| ① アメリカ在住の個人 | DE(個人と一体視) | 法人課税(合同会社) | 高い(個人課税と法人課税が重複) | 設立は簡単だが税務が複雑。条約や控除を要検討 |

| ② アメリカ法人(C Corp、Partnershipなど) | 法人課税(独立した納税主体) | 法人課税(合同会社) | 低い(外国税額控除などで整理可能) | 国際税務上の整理がしやすく、二重課税を防ぎやすい |

| ③ 複数メンバーLLC | 各出資者にパススルー | 法人課税(合同会社) | 中程度 | 分配比率・課税時期の整理が必要 |

このように、出資主体が個人か法人かによって、DE扱いか否かが変わり、課税の重なり方も異なります。特に個人の場合はDEとして自動的に扱われることが多いため、二重課税を避けるために事前の選択と専門家の確認が欠かせません。

アメリカ在住の方が日本で合同会社を設立する際は、次の点を意識することが大切です。

・設立前に、アメリカ側で「DE扱い」か「法人扱い」かを明確にする

・日本の法人税、源泉税、消費税の課税関係を確認する

・日米租税条約に基づき、外国税額控除の適用を検討する

・利益分配や留保のタイミングを両国の課税年度に合わせて設計する

登記だけでなく税務の設計を誤ると、事後的に高額な税負担が発生することがあります。設立初期に日米双方の税制に精通した専門家へ相談することが重要です。

当事務所では、税理士・司法書士の両資格を持つ私が合同会社設立の登記と税務の両面からサポートします。法律と税務を横断的に把握し、DE(Disregarded Entity)を含む国際税務上の論点まで一括対応いたします。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。

時課税-280x280.png)