Last Updated on 2025年8月10日 by 渋田貴正

近年、円安や海外不動産価格の上昇を背景に、日本人が海外に投資用不動産を保有するケースが増えています。ハワイやニューヨーク、東南アジアのコンドミニアムなどが人気ですが、購入後の不動産所得の税務申告が必要となります。

日本ではいわゆる「全世界所得課税」の原則があり、居住者(日本に住所があるか、1年以上居所がある人)は、国内外すべての所得を日本で申告する必要があります。

つまり、「海外で課税されているから日本では不要」とはなりません。むしろ、海外と日本で二重に課税されるケースがあり、その調整のために外国税額控除や正しい申告が欠かせません。

海外不動産所得の課税の基本

海外不動産からの家賃収入(不動産所得)や売却益(譲渡所得)は、国内不動産と同じく総合課税の対象です。

所得の計算は日本の税法に従い、収入から必要経費(固定資産税、管理費、修繕費、減価償却費など)を差し引きます。

たとえば、米国の賃貸マンションから年間2万ドルの家賃を受け取り、経費が5,000ドルだった場合、残り1万5,000ドルを円換算して課税所得の基礎とします。

中古海外不動産の減価償却の制限

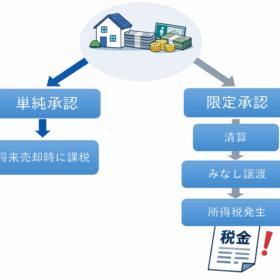

海外の中古物件では、耐用年数を簡便法で計算することが多いですが、個人の不動産オーナーの場合、この方法を使うと赤字のうち減価償却費分は損益通算できないという制限があります。

- 家賃収入:200万円

- 経費:300万円(うち減価償却費150万円)

- 赤字:▲100万円

この場合、赤字部分は減価償却費に含まれるため、他の所得と相殺できません。節税目的で中古海外物件を購入すると、このルールで思った効果が出ないことがあります。

海外不動産に関する外貨建取引の円換算ルール

海外不動産の取引は外貨で行われるため、申告時に円換算が必要です。

| 項目 | 基本ルール | 特例(継続適用が条件) |

| 収入・資産 | 取引日の仲値(TTM) | 電信買相場(TTB) |

| 経費・負債 | 取引日の仲値(TTM) | 電信売相場(TTS) |

例:家賃2,000ドルを受け取った日がTTM=140円の場合、28万円として計上します。

特例を使う場合は年度途中で方法を変えられないため、選択は慎重に行う必要があります。

米国LLCに関する不動産の税務

米国のLimited Liability Company(LLC)は、日本語に直訳すると「有限責任会社」にあたる形態です。米国各州の法律に基づいて設立され、会社と同じく法人格を持ちます。特徴的なのは、現地の税務上は課税方法を選択できる点です。

具体的には、次の2つの方式から選びます。

-

法人課税:LLC自体が法人として課税される方式

-

パススルー課税:LLCの利益や損失を出資者(メンバー)に直接割り当て、出資者が申告・納税する方式

一見すると、米国でパススルー課税を選択していれば、日本でも同じ扱いになりそうですが、実はそうではありません。日本の税務では、原則としてLLCを外国法人とみなし、LLC自体が所得を持つと考えます。これは、LLCが法人格を有し、登記され、独立した法的主体として訴訟の当事者になれるなど、会社と同様の性質を持つためです。

さらに注意すべきは、外国子会社合算税制(タックスヘイブン対策税制)です。LLCが低税率国に所在し、実体や管理が十分でないと判断される場合、出資者側でそのLLCの所得を合算し、日本で課税する必要があります。

この制度は赤字の場合でも影響があり、外国子会社の赤字繰越明細書を添付しなければならないことがあります。投資国の税率や運営実態によっては、思わぬ課税リスクが発生します。

米国COOPに関する不動産の税務

COOP(Cooperative Apartment)は、日本にはほぼ存在しない不動産所有形態です。直訳すると「住宅共同組合」で、法人が不動産(マンションなど)を所有し、個々の住戸を利用する権利を株主が持ちます。

株主はCOOP法人の株式と、通常99年間に及ぶ長期賃借権を保有します。これにより、特定の部屋を専有的に使用できます。

米国税務上、COOPは不動産の維持管理を目的とする組織であり、法人自体は課税主体となりません。維持管理費(固定資産税、保険料、修繕費、管理人の人件費など)は株主に按分され、株主が負担します。

日本税務でも、COOPは課税主体ではないため、パススルー課税として扱うのが適当です。つまり、株主が賃料収入を得ていれば、それは株主個人の不動産所得として日本で申告します。株式を売却した場合は、不動産譲渡益として扱われます(外国法人とみなす場合は外国株式譲渡益として申告)。

外国税額控除と経費算入

海外不動産所得には現地で税金がかかります。日本で同じ所得に課税すると二重課税になります。これを調整するのが外国税額控除です。

選択ルール

- 外国税額控除か経費算入のどちらかを選択

- 同一年は混在不可

- 選択を翌年変えると前年の控除超過額は失効

計算例

限度額 = (国外所得金額 × 日本の所得税額)÷ 総所得金額

例:

- 日本の所得税額:100万円

- 総所得金額:2,000万円

- 国外所得:400万円

- 現地納税額:30万円

限度額=(400万円×100万円)÷2,000万円=20万円

→ 控除可能額は20万円、残り10万円は控除不可。ただし翌年以降に繰り越せる場合あり。

控除を使わない場合との比較

外国税額控除あり:日本で支払う税金=100万円-20万円=80万円

経費算入あり:課税所得が減り税額が約4〜5万円下がる程度

→ 所得金額や税率によって有利不利が変わるため、事前試算が必要です。

海外不動産に関する確定申告の流れと必要書類

-

海外不動産所得を日本で申告するには、次の手順を踏みます。国内不動産と異なり、現地通貨の換算や現地税制の確認など、追加の作業が必要です。

-

保有形態の確認

まず、その不動産を直接所有しているのか、LLCやCOOPなどの法人を通じて保有しているのかを確認します。保有形態によって、日本での課税主体や所得区分が異なります。 -

現地の所得計算

現地通貨での家賃収入から、固定資産税、修繕費、管理費、保険料など必要経費を差し引き、現地での所得額を算出します。日本の税法に合わせて減価償却費も計算します。 -

現地税額の証明書取得

現地で納めた税額について、税務当局が発行する「課税証明書」を入手します。外国税額控除を受ける場合に必須です。原本または認証コピーを用意します。 -

円換算と外国税額控除の計算

収入や経費を日本円に換算します(所法57条の3)。換算レートは原則TTM(仲値)ですが、継続適用を条件にTTB/TTSを使用できます。その後、外国税額控除の計算を行います。 -

確定申告書作成・添付書類準備

確定申告書B、不動産所得の内訳書、外国税額控除明細書、課税証明書などを揃えます。その他、賃貸契約書、送金記録、現地での経費領収書も添付または保存しておきます。

-

また、確定申告と合わせて国外財産調書と財産債務調書にも注意が必要です。

- 国外財産調書:年末時点で国外財産が5,000万円超の場合に提出

- 財産債務調書:総所得金額が2,000万円超かつ財産総額3億円超等で提出義務

どちらも提出しないと、税務調査時に過少申告加算税が重くなる可能性があります。

海外不動産の税務は、課税方法、換算ルール、減価償却制限、外国税額控除の選択、保有形態の判定など、判断すべき項目が多岐にわたります。当事務所では、米国LLC・COOPを含む複雑な海外不動産の税務申告を総合的にサポートしております。正確で有利な申告のため、ぜひご相談ください。

司法書士・税理士・社会保険労務士・行政書士

2012年の開業以来、国際的な相続や小規模(資産総額1億円以下)の相続を中心に、相続を登記から税、法律に至る多方面でサポートしている。合わせて、複数の資格を活かして会社設立や税理士サービスなどで多方面からクライアント様に寄り添うサポートを行っている。